2018年一季度,在实体经济持续增长,环保升级加快,环保监管进一步强化,固定资产投资小幅增长,物流市场反弹,企业多种促销齐头并进等诸多因素的共同作用下,我国轻卡继续保持增长,幅度在7%以上,跑赢汽车、商用车和卡车市场。

一、轻卡完成销量46万辆以上 增长7%以上 份额仍在半数以内

来自中国汽车工业协会(下简称“中汽协”)统计,2018年1~3月份,我国完成汽车产销7022164辆和7182664辆,同比分别增长-1.36%和2.79%;商用车完成产销1053245和1082680辆,同比分别增长4.08%和4.06%;轻卡完成产销453629辆和464484辆,同比分别增长5.30%和7.42%。

2018年1~3月份,我国卡车(含底盘,半挂牵引车,下同)完成销售98.54万辆,同比增长4.26%,同比回落-25.81个百分点。

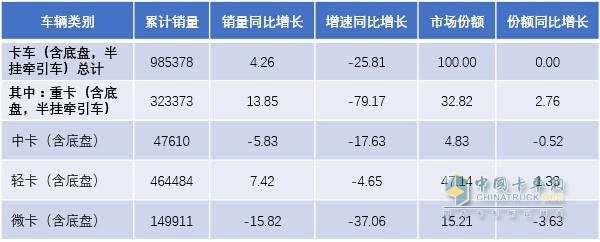

细分卡车市场销量同比呈现2种增长与2种下降。增速同比全面回落。如重卡与轻卡实现增长,分别完成销售32.34万辆和46.45万辆,分别增长13%和7%以上,分别回落79%和4%以上;中卡与微卡遭遇到下降,分别完成4.76万辆和14.99万辆,分别下降5%和15%以上,分别回落17%和37%以上(详见表1)。

细分卡车市场份额同比,重卡和轻卡分别提升2%和1%以上,其余全部下降。其中,轻卡市场继上年同期首次跌破50%之后,2018年一季度仍在半数以下,实现份额47.14%。

表1 2018年1~3月我国卡车细分市场销售情况表 单位:辆,%

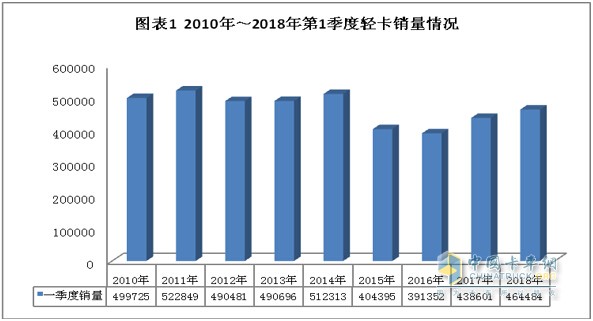

二、一季度轻卡销量创下2015年以来同期新高

中汽协统计数据显示,2018年1~3月,全国完成轻卡销售43.86万辆,分别比2015年同期(404395辆)多6万辆,2016年同期(391352辆)多7.31万辆,2017年同期(438601辆)多2.59万辆,创下2015年以来近4年同期新高(详见图表1)。然而与2010年同期(一季度销量499725辆,下同)、2011年同期(522849辆)、2012年同期(490481辆)、2013年同期(490696辆)、2014年同期(512313辆)等5年同期相比仍然较低,最低也在2.6万辆以上,分别低3.52万辆(2010年)、5.84万辆(2011年)、2.60万辆(2012年)、2.62万辆(2013年)和4.78万辆(2014年)。

三、轻卡细分企业 前5企业间销量差距进一步缩小

2018年1~3月,中汽协统计到的有轻卡销量的企业有32家,同比少1家(贵州航天成功退出了轻卡的生产与销售),合计完成轻卡销售464484辆。12家企业累计销量在万辆以上,同比少2家,唐骏欧铃(2018年一季度销量9682辆,上年同期为12738辆,下同)、重庆力帆(7342辆,10258辆)、浙江飞蝶(5896辆,11445辆)等3家退出了万辆行列;与此同时,金杯站上了万辆以上行列。前12家企业合计完成38.83万辆,在2017年一季度全国轻卡总销量(464484辆)的占有份额(下同)达到83.60%(详见表2)。

表2 2018年1~3月轻卡销量万辆以上企业销售情况表 单位:辆,%

细分企业,前5企业间的销量差距在进一步缩小。如北汽福田完成7.08万辆,同比下降2%以上,慢于轻卡行业平均增速(7.42%)10.13个百分点,占有份额15.23%(同比下降1.59%),位居2017年一季度全国轻卡企业销量的首位。安徽江淮完成6.37万辆,增长4.55%,份额13.72%,排名第二,与排名第一的销量差距为0.7万辆(上年同期为1.18万辆)。重庆长安完成4.75万辆,增长52.30%以上,份额在10%以上,排名第三,与排名第二的销量差距1.63万辆(上年同期为1.68万辆)。江铃控股完成4.09万辆,增长-7%以上,份额实现8.8%以上,位居第四,与排名第三的销量差距0.66万辆(上年同期为1.3万辆以上)。东风股份完成3.72万辆,增长23%以上,份额实现8.02%,同比提升1.06%。

细分企业销量增速,销量万辆以上12家企业中4家未能达到行业平均水平(7.42%),如福田(同比增长-2.71%,下同)、江淮(4.55%)、江铃股份(-7.29%)、长城(6.84%)等,其余8家同比增长均在13%以上(详见表2)。

细分企业排名同比,6家企业保持了上年同期的行业座次,如北汽福田(第1)、江淮(第2)、东风(第5)、长城(第6)、中国重汽(第7)、庆铃(第9)等;5家实现了行业排名的提升,如重庆长安(第3,上年同期第4,下同)、上汽大通(第8,上年第30)、一汽解放(第10,上年第14)、保定长安客车(第11,上年第13)和金杯(第12,上年第16)。

值得一提的是,尽管2018年轻卡市场不是很尽人意,但并未阻挡住新加盟者进军的脚步。如吉利轻型柴油商用车已列入工信部公告,其中蓝牌轻卡有三种前脸设计,驾驶室有单排与排半,车型有栏板、仓栅、厢车和自卸等4种,发动机共有3款,分别是玉柴、潍柴、云内。此外,吉利新能源商用车公司于1月19日与星盈新能源汽车、地上铁租车、中植新能源汽车等3家进行了合作签约,后三者将在2018年内采购远程汽车2万辆以上。2018年,东风柳汽也加快了进军轻卡市场的步伐,如定位高端城市物流配送车市场,上蓝牌的柴油动力与纯电动动力的乘龙轻卡-途铃,其中柴油版2月1日上市当日即收获订单100辆。

四、轻卡细分品牌 主流企业销量占七成以上 农用车背景企业大幅下降

轻卡细分品牌,中汽协统计到的17家企业(同比少3家,一拖、解放、湖北三环等未纳入统计范围)销售的29个品牌轻卡(同比少11个,福田品牌未细分)2018年前3个月合计完成销售302957辆,与上年同期291856辆相比,增长3.80%,慢于行业平均增速(7.42%)3.62个百分点。

其中,主流企业销量占据品牌轻卡的七成以上。统计数据显示,2018年1~3月,7家企业品牌轻卡累计销量在万辆以上,合计完成256511辆,在品牌轻卡总销量(302957辆)的占有份额达到84.67%。如福田系列完成6.56万辆,占有率五分之一以上,达到21.64%,位居品牌轻卡企业销量的第一位;江淮系列完成5.82万辆,占有率19.20%;重庆长安系列完成5.65万辆,占有率18.66%;东风系列完成2.51万辆,占有率8.27%;江铃系列完成2.24万辆,占有率7.39%;重汽HOWO轻卡完成1.72万辆,占有率5.67%;上汽大通系列轻卡完成1.16万辆,占有率3.83%(详见表3)。

与此同时,受执行国五排放、部分地区加装DPF的拖累,以农用车起家转型生产轻卡的企业一季度销量同比呈现大幅下降。如金杯(销量794辆,同比增长-67.53%,下同)、北汽有限(949辆,-56.45%)、五征飞蝶(5896辆,-48.48%)、陕汽轻卡(611辆,-30.57%)、力帆轻卡(7342辆,-28.43%)和唐骏轻卡(9682辆,-23.99%)等6家,同比降幅均在20%以上,最大的降幅甚至接近70%。

表3 2018年1~3月部分国产品牌轻卡销售情况表 单位:辆,%

福田在经过2017年一整年的产品整合与升级之后,2018年一开年各种促销便如火如荼,如欧马可率先在国内掀起的一场价值风暴,从产品促销、售后服务、金融政策等诸多方面入手,约“惠”全国卡友。如福田奥铃开展的约惠春天的活动,活动期限为2月26日至4月30日 。批量订单也频频收入囊中,如“福田时代 感恩客户新春喜乐会”重庆订车168台,长春订车55台,江西鹰潭订车23台,湖南长沙订车108台。如1月25~3月31日期间购时代、瑞沃抽奖8元钱把福田祥菱开回家活动。如新年伊始拿下的百世物流300台订单。如连续4个月斩获的来自今麦郎的260余辆时代M3产品订单。如济南沃格尔专汽一次性签订的福田祥菱冷藏车300台。如深圳“全城货的”一次性签订的福田祥菱500台,等。

受益于此,2018年1~3月,北汽福田系列轻卡完成销量6.56万辆,同比下降0.28%(详见表3,下同)。

2018年1~3月,江淮系列轻卡实现销量5.82万辆,同比增长2.91%。其旗下细分品牌同比呈现二增一降。如高端轻卡帅铃完成1.29万辆,增长2.40%。康铃与江淮铃系列分别完成1.65万辆和2.50万辆,分别增长-10.62%和11.42%。出口完成0.39万辆,增长23.87%。

进入2018年,江淮产能与新品研发呈现双加快。如应对即将执行的国六排放,江淮轻卡已启动自产2.2CTI、3.0CTI、MF3.5国六动力的开发以及国六社会动力的预研;产能方面两大基地同步加速,如就在合肥新港江淮汽车高端及纯电动轻卡生产基地(20万台/年)正式投产四个月后的2018年3月17日,其江淮四川遂宁基地第50000辆整车下线,该基地的目标是到2020年产销汽车5万辆,西南地区市场占有率达到30%。

2018年1~3月,江铃系列轻卡完成销量2.24万辆,同比增长-13.59%。其旗下品牌呈现一升二降,如凯运完成0.72万辆,增长41.57%。顺达完成1.34万辆,增长-29.88%。凯锐完成0.13万辆,增长-2.20%。出口完成0.05万辆,增长24.20%。

在贯穿2017年全年促销活动结束后,2018年江铃相关活动的举办有所减少,如3月1日至3月31日,购江铃中宽体轻卡和江铃窄体轻卡分别享4000抵10000元和2000抵5000元的优惠。同步上市的货箱内宽2.3米的凯运升级版大货柜轻卡也可享受此优惠。此外,一钛数科(上海)订购的1000辆江铃顺达冷藏车的首批100辆也于1月底交付。

2018年1~3月,上汽大通系列轻卡完成销售1.16万辆,同比增长0.02%。其旗下品牌除小福星完成0.60万辆,增长22.36%之外,其余均遭遇到下降。如上骏完成0.33万辆,下降14.97%。超越完成0.14万辆,下降6.38%。工程车完成0.09万辆,下降32.02%。

2018年1~3月,东风股份DFAC系列轻卡完成销售2.51万辆,同比增长 22.60%。其旗下DFAC轻卡完成2.49万辆,增长22.70%。DFAC工程车完成0.02万辆,增长9.62%%。此外,2018年,东风股份与中联重科签订了东风多利卡D9年度战略协议,整体销售突破2000台。

进入2018年金杯品牌轻卡的销售依然低迷依旧。统计数据显示,2018年1~3月,金杯系列轻卡完成销售0.08万辆,同比下降超过67%。其中,领骐轻卡与工程车分别完成0.07万辆和0.01万辆,降幅分别在81%和46%以上。领弛和专用车分别完成16辆和36辆,降幅分别在81%和14%以上。

2018年1~3月,重庆长安完成轻卡销售5.65万辆,同比增长44.47%。其中,长安跨越完成4.75万辆,增长52.30%,长安神骐实现0.91万辆,增长13.82%。

五、影响因素分析及全年预测

影响2018年轻卡市场发展的因素主要有以下几个方面:

首先,国家对实体经济、小微企业与涉农贷款的发放同比多增。房贷增速继续回落。

央行统计数据显示,2018年第一季度,我国金融机构对实体经济发放贷款增加4.85万亿,同比多增3438亿元;新增涉农贷款1.11万亿元,占各项贷款比重达22.30%,比2017年全年水平高2个百分点;对小微企业贷款余额25.07万亿元,同比增长14.30%;新增房地产贷款1.9万亿元,占同期各项贷款增量的比重比上年的占比水平低2个百分点。

其次,固定资产投资保持增长。据国家统计局统计,2018年1~2月份,全国固定资产投资(不含农户)44626亿元,同比增长7.9%,增速比2017年全年提高0.7个百分点。

其三,物流业继续保持增长。据中国物流与采购联合会统计,2018年3月份,我国物流业景气指数为53.4%,较上月回升3.4个百分点,其中铁路运输业、仓储业和邮政业回升幅度明显。

第四,环保升级加速,环保督察力度进一步加大,货车限行范围进一步扩大,由此引发轻卡市场发生五大变化:

变化之一,直接导致短途公路运输量的减少。2018年国家启动了为期3年的蓝天保卫攻坚战,并将加快调整和优化产业结构、能源结构和交通运输结构,从而直接导致相关产业运输量的减少。

变化之二,车辆价格大幅增长。环保升级、原材料价格上涨导致车辆价格上涨影响了销售。如2018年轻型柴油车开始执行国五排放标准,部分地区甚至要求国五车辆也安装DPF,钢材价格持续居高导致零部件价格水涨船高。目前主流轻卡品牌基本都有自己的DPF产品,如庆铃、帅铃、重汽HOWO、欧马可、东风凯普特等,与普通国五车相比,购车成本增加了5000元~10000元不等。

变化之三,低端轻卡市场需求将呈现疲惫。2018年前3个月轻卡销量数据显示,低端轻卡市场已经呈现疲惫态势。2018年这一态势还将持续。

变化之四,出口放慢与进口加快并存。国产轻卡产品之所以能够在海外比较畅销,除了产品品质过硬,低价格也是受到用户青睐的原因之一。国内排放升级的加快,使国产轻卡的价格优势不断丧失,这无疑会对轻卡出口产生一定影响。而2018年我国将相当幅度地降低汽车进口关税,从而使国内市场雪上加霜。

变化之五,几股外部势力2018年对轻卡市场的冲击力度将进一步加强。比如皮卡,比如VAN产品,比如微卡,比如微面,比如二手车,等。

来自皮卡的冲击:2018年开始执行的GB 7258-2017将皮卡纳入到多用途货车范围,即与轿车、SUV 享受同等待遇,2018年皮卡进城被逐渐放开后,将加快对城区轻卡市场的侵占。

来自来自VAN、微卡、微面的冲击:一、二、三线城市对轻卡的限行时间扩大到24小时后,加快了VAN、微卡、微面对轻卡市场的挤占。如柴油轻卡开始执行国五后,新老微卡车企开始转向生产一种介于轻卡与微卡之间的车型——小轻卡,这类国四和能升级国五的“小轻卡”不仅汽、柴油机型并存,而且单、双排与一排半并存,装载竞争能力远超皮卡车型。同时,微型面包车因通过性较好,替代三轮车,穿梭往返于同城快递、商超、生鲜物流、搬家运输等多个领域,也吞食了原本属于轻卡的市场份额。

来自二手车的冲击:国家取消二手车限迁、提高二手车贷款比例,将对新车销售产生较大的影响。环保督察力度空前,那些从发达地区淘汰下来的国三与国四车,在经济相对落后和环保监察不严的区域或短途、相对封闭区域依然有着较大的市场,2018年该政策的执行对轻卡市场的冲击将不可小觑。

第五,2018年轻卡在如下细分市场将实现长足发展。比如高端市场,比如重载市场,比如汽油车市场,比如纯电动车市场,比如环卫车市场,比如房车市场,比如冷藏车市场,比如快递专用车市场等。

高端市场。2018年高端轻卡市场将保持增长:目前在排放升级、环保治理和产品成本提升的背景下,未来,只有走高端路线才能够维持长久发展。同时电商的持续快速发展促进了同城配送,尤其是对如医药等高附加产品的配送。而轻卡新材料、重型化、数字化、网络智能化、舒适化、功能多元化、乘用车化和人性化方向发展的趋势将势不可挡。

重载市场。由于大轻卡可以拉更多货物,而且能够提升运输效率,价格的上涨对其影响不大。据了解,目前国内部分轻卡开始选用7挡变速箱,如东风天锦、欧马可S5,以及重汽王牌、重汽海西、唐骏、凯马、五征等的轻卡上已有安装,这些车可与中卡同台竞技。加之市场上国五轻卡产品类型的日益丰富,用途的越来越细化,将推动市场需求的提升。

汽油车市场。由于汽油轻卡价格不会因国五轻型柴油车价格的上升而有所变化,如若用于装载轻泡货物,用户会倾向于购买汽油动力轻卡。

纯电动市场。在排放法规加严、柴油车价格上涨、传统燃油车被禁止进入市区以及国家鼓励纯电动车发展等多重因素影响下,随着纯电动轻卡在快递运输、果蔬运输、小商品运输、搬家公司、冷链运输等领域使用范围的不断扩大,预计2018年纯电动轻卡的销量将持续增长。

与此同时,环保升级倒逼企业加大加快纯电动卡车的研发和推广。以深圳为例,该市将分别于2018年7月1日和2019年1月1日起对N1类车型实施国六排放标准,这样皮卡和微卡以及3.5吨以下的轻卡很可能就不再研发国六产品,而是就直接布局纯电动车辆。而以城配为主的纯电动轻卡产品布局要比中重卡更加方便,如广东在2017年底已经产生数千辆电动轻卡产品的订单,京东物流也提出将在从2018年起的三年之内将旗下几十万辆的在用车更换为新能源产品。

环卫车市场。城镇化进程的加快急需诸如垃圾车、吸污与污水处理车、喷洒与洒水车、扫路车、清洗车,等。据国家统计局统计,截止到2017年底,我国城镇化率已经达到58.52%。在蓝天保卫攻坚战的强压下,从2017年起至2018年一季度,国家已经连续出台多项举措,明显加快了垃圾分类、转运与焚烧的推进进程,加上各地对城区道路机械化清扫率要求的进一步提高,以及从2018年起开始实施的“农村居住环境整顿三年方案”的推进,等,将使上述车辆的需求在2018年起的短时间内急剧上升。

房车改装市场。2018年为我国房车发展元年。在国家提倡“中高端消费”、“共享经济”、“2018全域旅游年”的指引下,我国房车租赁与共享房车将得到迅猛发展,保守估计2018年我国房车总销量在3.78万辆以上,由此将带动轻卡改装房车销量迅速攀升。

冷藏车市场。2018年《政府工作报告》提出,我国冷链物流业要向追求质量转变。统计数据显示,2016年我国轻卡冷藏车占到总量的60%。而随着国家对食品、药品运输要求越来越严,以及电商冷链运输量的增长,我国冷藏车市场将迎来发展元年。而箱体绝热性能优化、新制冷方式研究和新箱体结构研制将成为未来冷藏车的主要研究方向。

第六,正在进行的中美贸易战短期内也将给中国经济的增长和劳动市场的稳定带来直接的负面影响,也使2018年我国轻卡市场的增长存在变数。

综上所述,预计2018年我国轻卡总销量有望完成180万辆,同比约有5%以上的增长。

纯电工程车 一路畅赢 福田瑞沃大金刚ES3 EV

创造新价值制高点 中集·陕汽“港牵2.0一体化”新品正式上市发布

升级四大承诺 第7000辆下线北京重卡上市一周年礼遇每一位梦想家

百万公里无大修 江淮帅铃值得信赖

16升排量 600马力 一汽解放鹰途&JH6牵引6SX1-600燃气车上市

售价35.88万元起 东风天龙KL龙擎3.0燃气新品上市

动力澎湃油耗低,每公里节省3毛钱,欧康动力用实力赢得乔宁信赖

腾跃九州,财富新引擎 东风商用车龙擎3.0燃气新品即将上市发布

26国百余名合作伙伴齐聚资阳,共绘现代商用车海外蓝图!

更智能更全能更安全,赢动AMT灵动大脑2.0让“未来已来”