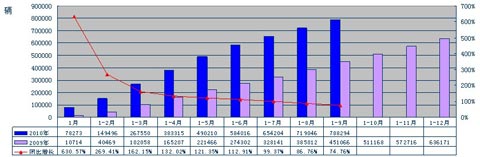

据中国汽车工业协会统计数据显示,2010年1~9月全国总计销售汽车1313.84万辆,同比增长35.97%。其中,乘用车销售989.75万辆,同比增长36.68 %;商用车销售324.09万辆,同比增长33.85%。商用车中的卡车销售291.64万辆,同比增长34.47%(2010年1~9月卡车细分市场销售态势参见图表1、图表2),客车销售32.45万辆,同比增长28.54%。随着第三季度各项经济数据的进一步回落,中国汽车市场的暴涨之势终于回归了理性,特别是随着城镇固定资产投资的平稳回落,卡车市场的增长也出现了大幅回落态势。

那么,在2010年前三季度,中国卡车市场的主要特点及其影响因素是什么?又是哪些企业、哪些车型表现突出?其突出的原因又是什么呢?2010年年终,中国卡车市场又将会怎样收官?2011年卡车市场还会延续升势吗?

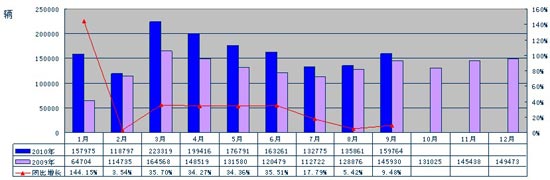

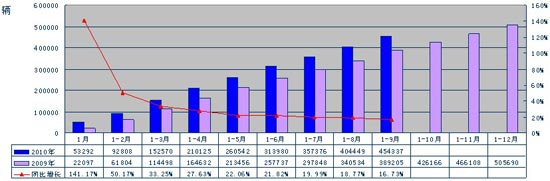

图表1:10/09年1~9月卡车细分(按车型)销售统计对比 (单位:辆)

注:1、本文中图表内的原始数据均来自《中国汽车工业产销快讯》。

2、老统计口径之重型(HDT)+中型(MDT)+轻型(LDT)+微型(MINIT)=新统计口径之货车+货车非完整车辆+半挂牵引车;下同。

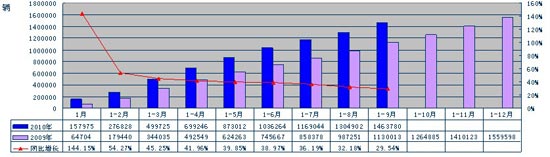

图表2:10/09年1~9月卡车细分(按品种)销售统计对比 (单位:辆)

1、各细分车型的市场表现及走势特征

1.1 重型卡车

如图表1,重型卡车是2010年1~9月卡车市场,甚至是整个汽车市场上的最大亮点,总计销售78万8294辆,同比大幅增长74.76%。若再对重卡进行品种细分,则其可分为重型货车(整车)、重型非完整车辆(底盘)以及半挂牵引车(图表3),显见,半挂牵引车的“井喷”是拉动重卡市场火爆的主要动力。

图表3:10/09年1~9月重卡细分市场销售统计对比 (单位:辆)

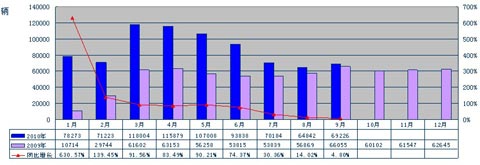

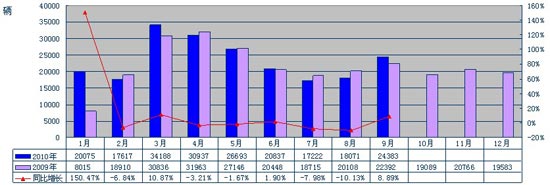

图表4:2010年1~9月重型卡车分月度销售态势

图表5:2010年1~9月重型卡车分月度累计销售态势

除了重卡整体要强于汽车大市和牵引车要强于重卡大市两大特征外,从以上统计图表中,我们还可看出前三季度重型卡车的如下市场特征:

(1)从图表3可看出,重货非完整车辆的增速要远低于重卡的其它两个品种,说明因为2009年以来的透支增长,重型专用车及改装车的市场需求已逐渐趋于理性,并且增幅还将回落。

(2)如图表4,从分月度销量环比走势看,受国家宏观经济的影响,金融危机后的一、二季度GDP和投资、消费、进出口“三驾马车”均出现恢复性快速增长,故作为生产资料的重卡销售随之爆发增长;而进入第三季度后,各项经济数据全面回落,故重卡销售增长也随之回落。

而从图表4每月销量同比看,1月份销量同比暴涨630.57%,后8个月的每月销量同比则逐渐大幅回落,至9月份已回落到4.8%。其原因是因为2009年1月正处于国际金融危机最严重的时期,中国经济处于衰退谷底,故此月的销量比较基数很低,随着中国经济刺激政策的不断推出,重卡销售逐渐回暖,比较基数则逐渐抬高。

(4)如图表5,从分月度累计销售态势看,与图表4分月度单月销售态势类似,1至9月累计销量同比增长率在逐渐回落,从1月份的暴涨630.57%回落到1~9月份累计增长74.76%。有关影响因素上面已经提到,深层分析后面将有详述。

1.2 中型卡车

如图表1,生产资料属性也很强的中型卡车市场走势要比重型卡车市场弱得多,其销量增速5.79%在卡车4大细分车型中最低,远远落后于汽车以及卡车大市。若再对中型卡车进行品种细分,则其可分为中型货车(整车)、中型非完整车辆(底盘,如图表6)。显见,与近几年的情况不同,中货底盘增长率首次大大超越整车的增长率。

图表6:10/09年1~9月中卡细分市场销售统计对比 (单位:辆)

图表7:2010年1~9月中型卡车分月度销售态势

表8:2010年1~9月中型卡车分月度累计销售态势

由图表7、图表8显见,前三季度中型卡车市场,无论是分月度走势还是分月度累计走势,都与重型卡车走势变化相似,这主要因为它们生产资料属性造成的,它们的走势均由国家宏观经济环境、政策法规环境和季节周期来决定。

中卡市场与重卡市场前三季度走势特征的最大不同点是中卡分月度同比增幅要远远落后于重卡同比增幅。形成这一特点的原因,主要是近12年来载货车市场受经济环境和国家政策影响,向重、轻两极发展,而中卡被重、轻卡替代所致。自1998年以来,中卡市场年增速有9年为负增长或低于5%(仅有04、07、09三年高于17%),另2009年在国际金融危机的大背景下,中卡市场增长率却高达24.56%,明显有透支嫌疑,故今年1~9月中卡增速回落到10%以下应属正常。

1.3 轻型卡车

如图表1,2010年1~9月轻型卡车市场延续了上年快速增长的发展势头,同比增长高达29.54%,增幅在卡车四大细分市场中仅次于重卡。若再对轻型卡车进行品种细分,则其可分为轻型货车(整车)、轻型非完整车辆(底盘,如图表9),显见,与中卡情形类似,轻型非完整车辆的增长率近几年来首次超过了整车。

图表9:10/09年1~9月轻卡细分市场销售统计对比 (单位:辆)

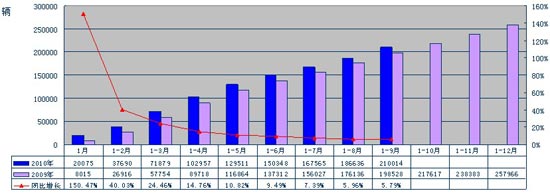

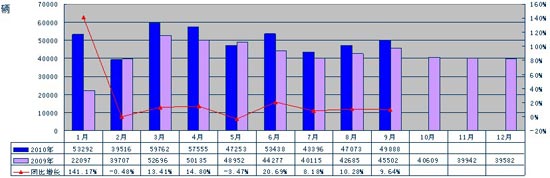

图表10:2010年1~9月轻型卡车分月度销售态势

图表11:2010年1~9月轻型卡车分月度累计销售态势

长期来,轻卡一直占据卡车市场的半壁江山还多,市场份额从没有低过50%,因此有人从销量上评价卡车市场时,常说“赢轻卡,赢天下”。不过,近年随着轻卡市场份额的缓慢下降和重卡市场份额的快速提高,同时重卡的附加值又要远高于轻卡,故人们把这句话改成了“赢轻、重卡,赢天下”。换句话说,轻、重卡的市场走势决定着中国的整个卡车市场走势。

如图表10、图表11,显见,前三季度轻型卡车市场,无论是分月度走势还是分月度累计走势,都与中、重型卡车走势类似,只是各月增减幅度对应比重卡低而比中卡高。其原因如上所述,主要因为卡车生产资料属性造成的,它们的走势均由国家宏观经济环境、政策法规环境和季节周期来决定。

前三季度轻卡整体需求继续延续2009年的强势(2009年轻卡同比增长率高达29.98%),主要原因有二:第一条也是最主要的一条,那就是利好政策的持续刺激。轻卡市场历来最容易受到政策法规环境影响,相反,对宏观经济的敏感度远没有中重卡市场强,毕竟轻卡产品的生产资料属性要远低于中重卡。2010年汽车下乡延期至年底,汽车以旧换新优惠额度提高,汽车以旧换新补贴与车辆购置税减征政策同时享受;另国内部分中心城市相继推出了加快淘汰黄标车的刺激政策,从而使报废老旧汽车或“黄标车”换购轻卡的单车补贴大幅提高。这些均刺激和保证了1~9月轻卡市场的持续旺销。第二条上面已经提到,就是近年卡车市场向重、轻两极发展,而中卡被重、轻卡替代所致。

有关轻卡走势的其它影响因素,后面将有进一步分析。

1.4 微型卡车

如图表1,微型卡车1~9月累计销售45万4337辆,同比增长16.73%,虽然继续保持了2009年的增长态势,但其增速却比2009年年增速72.80%下降了四分之三多,且在卡车四大细分车型市场中增速排名第三,远远落后于卡车大市。若再对微型卡车进行品种细分,则其可分为微型货车(整车)与微型非完整车辆(底盘,见图表12),显见,与中轻卡情形类似,微货底盘的增长率远高于微货整车。不过微货底盘的比重一直很低,也就是说,微卡市场主要由微货整车来决定。

图表12:10/09年1~9月微卡细分市场销售统计对比 (单位:辆)

图表13:2010年1~9月微型卡车分月度销售态势

图表14:2010年1~9月微型卡车分月度累计销售态势

如图表13、图表14,显见,前三季度微型卡车市场分月度累计销量走势,与轻、中、重型卡车走势类似,但是分月度销量走势却很独特。从图表13分月度销量环比走势看,受时间周期变化的影响,2月份因为天数少再加上春节长假,该月销量最低,不到4万辆,但其它8个月的销量,除7月是传统淡季较低外,其它月份差异性不明显;而从图表13每月同比情况看,除1月份暴增,2月、5月小幅下降外,其它月份的增长率都在8%~20%之间,增幅波动不大。究其原因主要因为2008年以来,在农用车升级、汽车下乡和以旧换新等多重利好因素的刺激下,微卡市场连续两年爆发增长,透支消费严重,因此,2010年以来微卡市场呈现增长率快速回落并趋于稳定的态势。同理,微卡市场落后于卡车大市,也就在情理之中。

2 对前三季度卡车市场影响因素的分析

众所周知,影响卡车市场的两大主要因素是国家宏观经济环境和政策法规,笔者多年研究发现,前者对中重卡市场需求影响较大,后者则对轻微卡市场需求影响较大。下面具体就这两大因素对前三季度卡车各类车型市场需求的影响进行深入分析。

2.1 经济平稳回落是前三季度卡车市场逐季走低的主要原因

(1)前三季度GDP增速呈现逐季回落态势

10月21日,国家统计局公布了2010年前三季度经济数据:

初步测算,前三季度国内生产总值268660亿元,按可比价格计算,同比增长10.6%,比上年同期加快2.5个百分点。分季度看,一季度增长11.9%,二季度增长10.3%,三季度增长9.6%,增速呈现逐季回落态势。分产业看,第一产业增加值25600亿元,增长4.0%;第二产业增加值129325亿元,增长12.6%;第三产业增加值113735亿元,增长9.5%。显然,前期强劲增长的动力正在衰减。但这也符合政策的调控方向,即有效抑制了前期经济过热的倾向(如图表15)。

图表15:2007年以来中国GDP分季度走势图(同比%)

(2)投资、消费、进出口“三驾马车”均处于较快增长状态

固定资产投资增速高位回稳,投资结构有所改善。前三季度,全社会固定资产投资192228亿元,同比增长24.0%,环比上半年回落1个百分点,同比上年前三季度下降9.4个百分点。其中,城镇固定资产投资165870亿元,增长24.5%;农村固定资产投资26358亿元,增长20.5%。另外房地产开发投资33511亿元,增长36.4%。

消费品市场平稳较快增长,热点商品持续旺销。前三季度,社会消费品零售总额111029亿元,同比增长18.3%,比上年同期加快3.2个百分点。

海关统计显示,9月份我国进出口值2731亿美元(图表16),增长24.7%,刷新今年7月份创下的2622.9亿美元的纪录,再创历史新高。据海关统计,前三季度我国进出口总值21486.8亿美元,同比增长37.9%。其中出口11346.4亿美元,增长34%;进口10140.4亿美元,增长42.4%;贸易顺差为1206亿美元,减少10.5%。

图表16:2009年以来进出口总值(亿美元)的变化

由上显见,因为投资、消费和进出口贸易的快速增长,进而推动公路货运量和港口集装箱吞吐量的快速增长,最终带动半挂牵引车的“井喷”,使得牵引车销量增长步伐远快于重卡整体行业,成为引领重卡乃至整个卡车市场增长的先锋。

2.2 “后4万亿”投资的拉动作用在今年以来进一步体现

虽然1~9月固定资产投资增速在平稳回落,但因4万亿后期工程的陆续开工以及西部地区工程的陆续批复实施,从而带动自卸车市场继续保持稳定增长。从前9个月看,自卸车需求基本上和2009年持平,重点市场依然在西北、东北、西南等地区。此外,随着“城乡一体化”建设步伐的不断加快以及“城中村”的改造,同时二级收费站取消后,高速公路建设(拓宽或新建)已成为各地方主要的投资热点,这些均带动了“自卸车、罐式车”等工程车销量的进一步增长。

2.3 更新换代需求

2003年起,我国中重卡行业迎来第一次增长高峰,按照中重卡6~8年使用寿命来看,当时购买的产品由于燃油经济性差及产品老化等问题将从2009年起逐渐迎来更新换代期,这无疑是一年多来中重卡市场逐步升温的又一重要原因。

2.4 出口市场开始恢复增长

随着“金融危机”的基本见底,2010年汽车国际市场需求开始回升,加之2009年一季度汽车出口市场为“危机之谷底”,故今年出现快速恢复增长态势在情理之中。2010年1~9月国内汽车累计出口总计38万4334辆,同比增长76.79%,增速比上半年加快6.26个百分点。其中卡车出口累计16万4766辆,同比增长47.33%,增速比上半年加快8.19个百分点;卡车中半挂牵引车出口累计12835辆,同比增长162.42%,增速比上半年加快36.27个百分点。显见,国内汽车市场的增速在逐季减缓,而相反出口市场的增速在逐季加快,特别是卡车及牵引车的增速加快态势更明显。此外,计算可知,卡车出口占整个中国汽车出口的比例高达42.87%;卡车出口比重(即出口量占其当期销售总量的百分比)也高达5.65%,远高于乘用车的出口比重1.99%。

我国卡车产品主要出口发展中国家,由于卡车行业具备较强规模经济性,多数中东、亚洲、南美和非洲国家并没有独立的卡车工业,需求主要以进口为主。相对于发达国家产品而言,我国卡车产品性价比更高,初步预计在品牌及售后网络建设逐步增强后,国内卡车产品出口竞争力将进一步加强。同时,主要出口地区经济依然处于较快恢复增长期,因此年终以及明年卡车出口比重预测有望升至8%~10%,成为卡车销量增长的又一推动力。

2.5 汽车下乡和以旧换新等利好政策的持续刺激

这是促进2009年以来轻卡和微卡市场持续较快增长的主要原因,前面已有详细分析。

2.6 上半年同比基数低,下半年同比基数高

同比基数低是今年上半年卡车市场增幅很大的最重要因素。因为2009年上半年,特别是一季度正处于国际金融危机最严重的时期,中国经济处于衰退谷底(如图表15),再加上中国政府为刺激经济的4万亿投资计划刚刚启动,对商用车的拉动作用还没有显现,因此当时的卡车市场极为萧条。进入2009年下半年以后,随着经济的恢复和政府4万亿投资计划的实施,对商用车的拉动作用很快见效,卡车市场需求快速恢复,因此2009年下半年卡车市场销量大幅增长。故对于今年下半年来讲,同比基数明显升高。

3 主要企业竞争态势分析

3.1 重卡:三强争霸,一汽称王

图表17:前三季度重卡主要企业销量、增长率及市场份额对比

由于重卡在商用车中不仅市场份额较大,而且利润率高,故长期来重卡成了商用车的代名词,且其一直是国内外商用车企业的竞争焦点。

如图表17,前三季度重卡销量前5家企业为一汽、东风、中国重汽、陕汽和福田,与上年同期比,第一阵营三强中一汽、东风前移了一个位置,而中国重汽退后了两位;第二阵营两强中陕汽与福田的名次则互换。

自从2007年将重卡霸主的位置从东风的手中夺得以后,中国重汽就将这一位置一直保持到2009年第三季度。从那时以后,一汽解放又在三强争霸的轮回中再次夺得霸主位置至今。

在三强争霸中,中国重汽再次垫底,最重要的原因是因为2009年第四季度以来,随着经济复苏,公路物流迅速转暖,牵引车市场出现报复性增长并持续火爆所造成的。由于一汽解放、东风两企业在这一细分领域的优势迅速显露,它们的牵引车销售一路飙升(图表18),故重卡总销量也随之大幅增长,而相反在自卸车细分领域占据优势的中国重汽的重卡总销量则退居其后。

图表18:前三季度牵引车主要企业销量、增长率及市场份额对比

过去,重型化、整备质量高、安全可靠一直都是中国重汽的产品名片。但是随着全国治超力度的加强和治超范围的扩大,中国重汽原来的这种优势在治超时代却逐渐转为劣势。 经过一年半时间的攻关,中国重汽终于顺势而为,高调叩响了轻量化时代之门。2009年12在2010年商务大会上,隆重推出了HOWO-A7 2010款高速标载6×4轻量化牵引车。

图表19:前三季度重卡五强企业分月度销量对比(单位:辆)

如图表19,在今年头5个月,由于HOWO-A7 2010款牵引车的热销,中国重汽的销量并不比一汽、东风有显著性差异。但从6月份开始,由于2010款解放J6P、东风天龙等轻量化牵引车型,在运煤市场的突然放量,特别是解放J6系列车型经过两年多的市场考验,目前正处于黄金上升期,销量井喷,故一汽称霸、东风超越也就不足为奇。

今年重卡企业竞争格局发生改变的另一重要原因,就是产品技术路线的选择。众所周知,自08年7月国Ⅲ实施以来,重卡行业高压共轨和EGR技术路线之争就没有间断过。的确,在国Ⅲ实施初期的08年下半年和09年上半年,EGR路线由于成本低、相应产品价格便宜而受到用户的追捧,以中国重汽为代表的相关企业由此获得了较好的市场份额。但随着时间的推移,用户发现,高压共轨成熟,可靠性高;同时高压共轨发动机大多采用博世进口泵和喷油器,寿命长;从环保上来讲,高压共轨机型具备可持续发展潜力,升国Ⅳ相对容易;此外,高压共轨产品的整车二次残值高,以后换车时容易出手。综上用户认为,为了省七八千元成本,买EGR产品,,长期看显然不划算,选高压共轨更有投资价值。这也是2009年下半年以来以一汽、东风为代表走高压共轨路线的企业产品受到市场追捧的另一大原因。

3.2 中卡:东风强者恒强,一汽与江淮份额下降

图表20:前三季度中卡主要企业销量、增长率及市场份额对比

如图表20,中卡市场上,东风一枝独秀,强者恒强,市场份额大幅增长5.83个百分点,牢牢占据霸主地位;一汽因近年在进行产品结构调整时,注重重卡而逐渐忽视了中卡这一块市场,致使其市场占有率与东风的差距越拉越大,并被挤出第一阵营;江淮、南骏的销量与去年同期基本持平,与一汽三家一道排在第二阵营;曾经排在第二阵营的成都王牌,在并入中国重汽后,因正在进行产品结构调整和技术升级,故销量大降30%,市场份额也大幅缩水。

3.3 轻卡:福田继续领跑,东风与江淮加速紧跟

如图表21,目前轻型卡车市场上仍然是北汽福田领跑,市场份额处于绝对领先位置。近两年福田轻卡增长落后于行业增长主要有两大原因,一是其基数大,在2010年竞争惨烈的轻卡市场中仍能保持20%的增长速度已属不易;二是因为近两年微卡市场火爆,福田有意将部分轻卡业务向微卡转型。

图表21:前三季度轻卡主要企业销量、增长率及市场份额对比

继福田之后,东风、江淮、江铃和长城继续保持着第二至第五的跟随位置,这四家前三季度的市场表现明显好于福田,它们的销售增长速度均高于行业平均水平,特别是江西江铃与长城汽车,其销量同比暴增60.53%和49.76%,市场占有率也相应大幅提高。

目前我国的轻卡市场主要分为以城市物流市场为主的高端市场和以农村市场为主的低端市场,其中城乡结合部与农村需求以低端经济型轻卡产品为主,占据了三分之二的市场份额。值得注意的是,受汽车下乡政策刺激,各企业在经济型轻卡市场的竞争更为激烈。主要表现为在产品方面将部分高端轻卡产品通过改款或减配等方式向经济型轻卡的价格区间延伸;将部分大微卡产品通过改装等方式向轻卡的参数标准靠拢,从而进入政策优惠的范围。因此,在同一价格区间的产品中,载重量更高、动力性更强、更耐用的产品普遍受到消费者的青睐。

3.4 微卡:三强份额下降,东风加速赶超

图表22:前三季度微卡主要企业销量、增长率及市场份额对比

如图表22,重庆长安、上汽通用五菱和北汽福田的微卡三强地位正在受到威胁,它们的市场占有率均有不同程度下降,特别是微卡老霸主长安和微卡新王福田,它们前三季度的销量不升反降,市场占有率分别大幅下降3.47和4.74个百分点。微卡新秀东风渝安由于产品适销对路且新品不断,其销售增速远远高于行业平均增速,市场占有率也大幅提高,大有赶超福田而进入微卡第一阵营之势。

4、2010年终预测和2011年展望

4.1 对卡车后市发展的主要影响因素

(1)宏观经济走势:有望在今年四季度或明年一季度触底后逐渐回升

中国共产党第十七届中央委员会第五次全体会议,于2010年10月15日至18日在北京举行。全会审议通过了《中共中央关于制定国民经济和社会发展第十二个五年规划的建议》,提出了今后5年中国经济社会发展的主要目标:经济平稳较快发展,经济结构战略性调整取得重大进展,城乡居民收入普遍较快增加,社会建设明显加强,改革开放不断深化,使我国转变经济发展方式取得实质性进展,综合国力、国际竞争力、抵御风险能力显著提高,人民物质文化生活明显改善,全面建成小康社会的基础更加牢固。全会公报指出,制定“十二五”规划,要以科学发展为主题,以加快转变经济发展方式为主线。

由此显见,今后中国经济增长的重点转向调整增长模式而非加快增长步伐,所以第十二个五年规划年均实际GDP增长目标(与今年3月份举行的全国人民代表大会中设定的8%的年均增长目标不同),可能维持与第十一个五年规划设定的7.5%不变。

据悉,“十五”的预定年均经济增长速度是7%,实际增速是9.5%。“十一五”预定的速度是7.5%,实际在10%以上。摩根大通中国首席经济学家王黔发布报告认为,G-3经济体中期经济增长乏力,中国出口前景不明朗的背景下将经济增长重心转向国内消费。为此,下一个五年中国经济不大可能回复近几个周期以来持续的双位数增长,这一观点已得到普遍共识。

据新华社华盛顿10月6日电,国际货币基金组织(IMF)6日发布的《世界经济展望》报告预测,在国内需求的推动下,今明两年中国经济增长率将分别达到10.5%和9.6%。

该报告称,鉴于对信贷增长更为严格的限制、为房地产市场降温和限制银行对房地产业贷款风险敞口等措施,以及中国政府计划在明年实施退出策略,2011年中国经济将持续增长,但增幅有所放缓。

另据中金所2010年10月11日发布报告预测,2011年中国经济增速为9.3%。而我国央行的预测是,随着房地产市场重新步入良性循环和十二五规划的全面实施,我国经济或在今年四季度或者明年一季度触底后逐渐回升,其具体预测第四季度和今明两年中国GDP增长率将分别达到9.2%、10.3%和9.5%。

(2)政策影响

首先,四万亿投资项目接近尾声,明年的力度应该不会再像今年这么大,所以自卸车市场会受到影响。其次,工信部等政府部门在三季度密集出台并执行了一系列加强车辆管理的新政,这些政策从公告申报的源头,到车辆的安全运行等从管理上都更加严格,对车辆生产企业的要求更加严厉。据了解,年底之前,工信部、公安部还将对中重卡行业开展一次集中监督检查,对违反规定生产的,将采取撤销《公告》、撤销企业准入许可、停止传送合格证信息、停止办理注册登记等方式严格处理。这些政策将对中重卡生产企业产生较大的影响,甚至会影响到其来年的经营。再次,今年底汽车下乡、以旧换新、购置税减征等刺激性政策或将退出,这可能使得轻微卡消费者在第四季度提早购车,但同时对2011年轻微卡市场需求有较大的抑制作用。

(3)基础建设影响

从基建和房地产角度来看中重卡市场,未来几年都将是平稳增长,不太有爆发性增长的可能。未来几年,国家基础设施建设的规模肯定是逐步下降,预计到2012年或者2013年,对于基建的投入会出现明显下滑。中重卡,特别是重卡销售跟基础设施建设有着密切的关系,肯定会受到较大影响。

(4)市场提前透支

按照卡车行业规律,通常一个五年计划的最后一年市场都不会太好。因为固定资产投资项目基本完成,整体投资相对回落,这个时期国家会加强宏观调控。但是,今年作为十一五计划的最后一年,整体市场反而相当好,异于往年,因此今年可能会透支明年的市场,尤其是牵引车方面和轻卡市场。

(5)物流行业过渡竞争

中重卡方面,今年受费改税等政策方面的调整,一些用户认为,在卡车上面投资较之其他投资(类似股票)更加可靠,于是车辆销量较高,导致物流业竞争过度,运价过低,因此明年的中重卡,特别是牵引车市场可能会受此影响。

4.2 卡车各细分车型后市预测

综合上述宏观经济、政策、基础建设等方面的影响因素,笔者认为:

今年第四季度重卡销量在19~20万辆之间,环比第三季度将有5%左右的小幅下滑,但同比上年第四季度仍有5%左右的小幅上升;预计全年重卡销量在98~100万辆之间,同比增长率为54%~57%。预计2011年重卡销量在100万辆左右,增长率为-5%~5%。

今年第四季度中卡销量在5.5~6万辆之间,环比和同比都基本持平;预计全年中卡销量在26.5~27万辆之间,同比增长率为3%~5%。预计2011年中卡销量为27~29万辆,增长率为9%以下。

今年第四季度轻卡销量在48~50万辆之间,环比和同比均有12%~17%的较大增长;预计全年轻卡销量在194~196万辆之间,同比增长率为24%~26%。预计2011年轻卡销量在180万辆左右,负增长率在8%以内。

今年第四季度微卡销量在13.5~14万辆之间,环比第三季度将基本持平,但同比上年第四季度仍有12%~17%的较大增长;预计全年微卡销量在59万辆左右,同比增长率为16%左右。预计2011年微卡销量与2010年基本持平。

卡车整体及其4大细分车型预测数据详见下面图表23。

图表23:2010年年终和2011年卡车及其细分车型增长率预测

纯电工程车 一路畅赢 福田瑞沃大金刚ES3 EV

创造新价值制高点 中集·陕汽“港牵2.0一体化”新品正式上市发布

升级四大承诺 第7000辆下线北京重卡上市一周年礼遇每一位梦想家

百万公里无大修 江淮帅铃值得信赖

16升排量 600马力 一汽解放鹰途&JH6牵引6SX1-600燃气车上市

售价35.88万元起 东风天龙KL龙擎3.0燃气新品上市

动力澎湃油耗低,每公里节省3毛钱,欧康动力用实力赢得乔宁信赖

腾跃九州,财富新引擎 东风商用车龙擎3.0燃气新品即将上市发布

26国百余名合作伙伴齐聚资阳,共绘现代商用车海外蓝图!

更智能更全能更安全,赢动AMT灵动大脑2.0让“未来已来”