2009年度,在国家相关政策、措施影响下,1~10月份,我国汽车行业取得了生产10873168辆的好成绩,同比累计增长36.23%。商用车的产量为2744567辆,增长20.73%,其中微型和中型货车(含底盘)增长率分别达到71%和25%以上。商用车的柴油化率为81.12%,与去年持平。在整车市场的带动下,除1月份外,柴油机产量基本处于历年同期的上方。

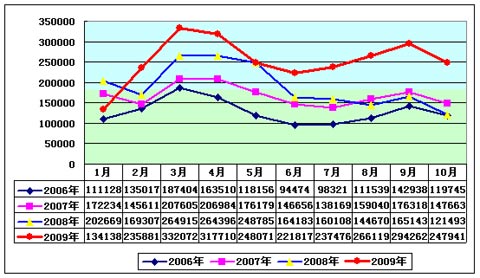

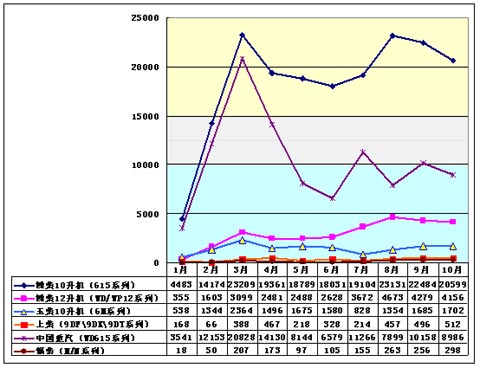

图1 2009年1~10月份我国柴油机产量走势图(台)

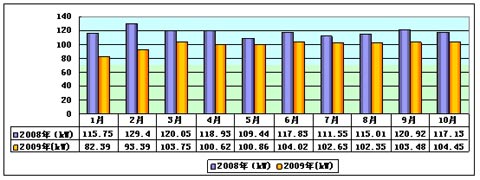

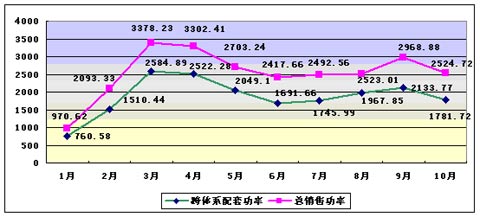

从统计数据看,2009年1~10月,我国26家主要柴油机生产企业共生产柴油机2536180台,同比累计增长20.86%。销售2518174台,同比累计增长18.34%。从总体趋势看,柴油机市场在年初有过迅速反弹,随后便快速下跌,自年中开始缓慢爬升。轻型柴油机成为今年市场的主要贡献力量。从图2可以看出,2009年1~10月,我国柴油机平均每台功率均低于2008年度同期,特别在1~2月份,这一数值相差更大。

图2 2009年度我国柴油机平均每台功率情况(kW)

轻型柴油机成为增长主力

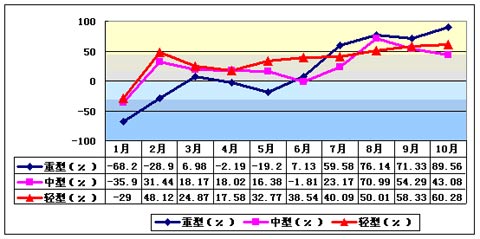

轻型柴油机2月之后同比增长率一直稳定地运行在较高的增幅区间,主要是在新年之后,各企业大力抓好为低速载货车和农机配套,其后虽然有所下跌,但基本上与轻卡下乡、购车补贴等利好政策相互衔接。而重型机在3月份的全行业下挫之后,到5月才见底反弹。

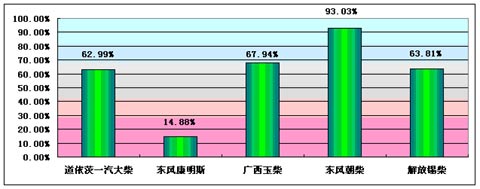

虽然2009年轻型柴油机全部实行国Ⅲ标准,但这一标准执行得并不严格,市场主销轻型机大多为低端产品。1~10月,柴油机产量平均增幅是20.86%,以轻型柴油机为主要产品的企业中,玉柴、朝柴、江铃、庆铃、南汽等都在平均增速以下,而全柴、云内、扬柴、莱动、江淮、新华、吉奥等企业的增长率都大大高于平均增幅。其中浙江吉奥的增速为155.57%,绵阳新华为125.16%,全柴为62.88%,莱动为56.98%。由此可见低端轻型机的兴旺。主流企业中,锡柴小马力柴油机CA4DX、CA4DW的总销量占到其全部销量的48.88%。朝柴的CY4100差不多占到总销量的50%,高端3升柴油机CYQD32的销量比重下降到10%左右。玉柴小缸径的YC4108、YC4110机型产量几乎是YC4112的3倍。统计数据还表明,即使在锡柴、大柴等这样轻、中、重各机型系列非常完善的综合性企业,四缸轻型机的比重是很高的,东风康明斯由于四缸机明显偏少,今年的增速一直是负数。

图3 1~10月重、中、轻型柴油机同比增长率趋势图

图4 1~10月几家主要企业四缸机所占比重

市场冷暖不一企业涨跌互现

2009年,我国柴油机各企业与往年相比出现巨大分化,锡柴凭借4DX、4DW两款小马力低端柴油机的带动,其L、F、N/M、K各机型齐头并进,产销两旺,锡柴有望能为第二个“玉柴”;大柴主销的虽然是传统的498、4DF和6DE2系列,但其道依茨BF6M1013、BF4M2012柴油机产量自8月后终于从月产五六百台达到2000台以上;玉柴由于中型柴油机所占比重较大,重型机销量提升缓慢,导致平均增幅不如全柴、莱动、云内等厂家。

目前,轻型国Ⅲ柴油机的生产主要集中在几家主流企业,他们在大力投产EGR国Ⅲ机型的同时,对电控高压共轨、电控单体泵等高端技术投入了巨大力量进行开发匹配。从10月份监测到的数据看,锡柴对CA4DX和CA4DW两款柴油机采用电控高压共轨和电控单体泵技术进行的升级改造已有很大收获,本年度的产量越来越大。10月份,福田493共轨柴油机月产量接近1000台。东风朝柴的4D115共轨柴油机开始上量,4102共轨柴油机产量约1500台。玉柴采用共轨技术的YC4G柴油机月产1500台以上,YC4F共轨柴油机月产更是突破3000台。扬柴采用电控单体泵技术的4105柴油机月产量接近200台。除这几家主流企业外,许多轻型柴油机企业只有三四款国Ⅲ标准机型,且国Ⅲ机产量不足总产量的10%。

重型机领域,潍柴WD615系列月均产量9500台左右,其中只有41%配套卡车,其余配套工程机械和船电设备,潍柴国Ⅲ标准WP10、WP12柴油机月产量近12000台,这个数字远远高于锡柴、玉柴、东风康明斯的重型国Ⅲ柴油机产量;中国重汽章丘工厂的产能已超过杭发厂,2009年前10个月,杭发共生产51210台,其中国Ⅲ机型占72.34%,章丘厂生产57800台,国Ⅲ机占74.19%,且其新面世的12升柴油机D12已生产约500台。

在国Ⅲ标准的技术路线中,采用“EGR非典”路线的柴油机总产量超过了电控高压共轨和电控单体泵机型。在目前的监管力度下,预计这一格局将会延续到2010年。

表1 2009年1~10月我国柴油机主要生产厂家产量情况表

|

企业名称 |

1~10月产量(台) |

同比累计增长(%) |

|

广西玉柴机器集团有限公司 |

546003 |

17.49 |

|

一汽解放无锡柴油机厂 |

305000 |

30.99 |

|

道依茨一汽(大连)柴油机公司 |

95688 |

28.96 |

|

安徽全柴集团有限公司 |

306959 |

62.88 |

|

昆明云内动力股份有限公司 |

240024 |

40.83 |

|

潍柴控股集团有限公司 |

206545 |

5.96 |

|

东风朝阳柴油机公司 |

154175 |

19.62 |

|

中国重型汽车集团公司 |

109010 |

-6.20 |

|

江西江铃汽车控股有限公司 |

95795 |

10.05 |

|

东风康明斯发动机有限公司 |

110178 |

-28.87 |

|

扬州柴油机有限责任公司 |

91552 |

23.19 |

|

山东莱动内燃机有限公司 |

82006 |

56.98 |

|

北汽福田汽车股份有限公司 |

59779 |

-1.76 |

|

庆铃汽车(集团)有限公司 |

32800 |

5.78 |

|

南京汽车集团有限公司 |

22006 |

5.67 |

|

上海柴油机股份有限公司 |

19550 |

31.00 |

|

安徽江淮汽车股份有限公司 |

18787 |

44.22 |

|

一汽-大众汽车有限公司 |

14872 |

19.67 |

|

东风有限商用车公司 |

11920 |

48.48 |

重型柴油机将构建新格局

图5 1~10月份准10升及以上柴油机产量(台)

从图5看,潍柴与中国重汽(杭发章丘厂)在准10升机领域依然占踞着绝对霸主地位,只是中国重汽品种单一配套范围有限,市场不如潍柴稳定。这其中固然与潍柴和福田、华菱、江淮、北奔、红岩等众多整车厂建立战略联盟密不可分,另一方面,潍柴大力开拓工程机械等市场,大量配套厦工、龙工、柳工、俆工、山工等企业已初见成效。在10升以上排量柴油机市场中,其国ⅡWD12系列月均产量虽高达2650台左右,但是在国Ⅲ标准的10升以上机型市场,潍柴的优势正在动摇。锡柴CA6DM/N(平均月产量248台)、西安康明斯的ISM(平均月产量约180台)正在接近潍柴WP12(平均月产量300台)的产量,东风雷诺的DCI11柴油机产量(平均月产量480台)更是大大超过了WP12。如今,在10升以上市场,又有玉柴的YC6K(13升)、东风康明斯的ISZ、中国重汽的D12以及其引进曼的D26、上海日野的P11C、福田奔驰的OM457等机型包围过来,预计潍柴很难像WD615那样复制其在本来容量就有限的10升以上柴油机的垄断地位。重型柴油机正酝酿新格局。

新机型研发与技术引进并重

表2 2009年1~10月面世及研发的柴油机

|

企业名称 |

新机型介绍 |

|

潍柴 |

蓝擎12升机达国Ⅳ标准,WP12、WP10、WP6部分机型达国Ⅴ标准 |

|

一汽技术中心 |

CA4DD柴油机(2.5升、3.0升两种排量) |

|

扬柴 |

YZ4DA8-30国Ⅲ柴油机,与捷克艾柯达公司合作研发 |

|

上海日野 |

P11C、J08E升级到国Ⅳ标准 |

|

东风朝柴 |

CYQD80-E3国Ⅲ标准柴油机 |

|

玉柴 |

6A240双燃料发动机;YC6K13升国Ⅳ标准柴油机;YC6J、YC4E、YC4F等混合动力专用发动机 |

|

上柴 |

SC系列11升天然气发动机 |

|

江淮 |

E802轻型柴油发动机 |

|

江苏四达 |

4D25柴油机,采用电子分配泵+EGR技术达国Ⅲ标准 |

|

全柴 |

4D22E、4D18E国3柴油机 |

|

常柴 |

4D28TC柴油机,采用电子分配泵+EGR技术达国Ⅲ标准 |

除上述所列机型外,2009年我国还开工投产了一批引进的新机型,如北京康明斯的ISF系列柴油机,内蒙古欧意德引进意大利VM公司的2.5~3升柴油机,以及上汽菲亚特红岩——CURSOR9国Ⅲ、Ⅳ、Ⅴ标准柴油机。

在当前特殊的经济形势下,各柴油机企业新产品研发明显趋缓,预计到2011年之前,重型机以消化吸收引进机型和完善产品系列为主。而在轻型柴油机方面,预计2010年政府相关部门对市场监管会日益严格,中高端新产品的研发将会持续展开。

柴油机出口持续下降

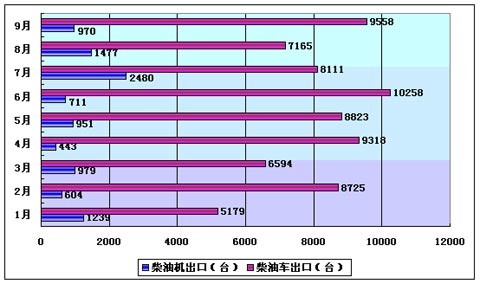

图6 2009年1~9月我国柴油机出口趋势图(台)

2009年,国际金融危机对我国柴油机的出口造成了持续性的巨大影响。1~9月,我国共出口180马力以上的柴油机2208台,同比下降73.19%,出口金额17221938美元,同比下降72.54%;其他汽车用柴油机共出口7696台,同比下降13.47%,出口金额12053372美元,同比下降41.13%。由柴油机配装出口的柴油汽车同比降幅也在50%以上。

从前9个月柴油机出口的走势看,下半年已有企稳迹象,但仍很脆弱,预计至少在2010年上半年之前难以改变这一状况。

跨体系配套在更广泛的范围展开

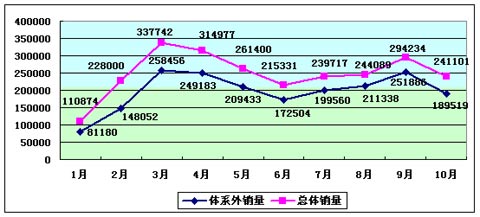

图7 2009年1~10月我国柴油机跨体系配套数量走势图(台)

图8 2009年1~10月我国柴油机跨体系配套功率走势图(万千瓦)

由图7、图8可以看出,体系外配套柴油机的数量与销售总量之间虽然保持着大体稳定的比例关系,但是今年四五月份以后,体系外配套量大幅增加,与行业总销量明显趋近。

计算表明,跨体系配套柴油机平均每台功率要比总销量中平均每台功率低7~10千瓦。它证明,跨体系配套的柴油机主要集中在中低端的中型及轻型产品。

从各整车厂动力配套规划来看,柴油机的跨体系配套已经在更广泛的范围内展开。配套管理比较保守的解放、东风也已打破常规,实现彼此配套。解放轻型车动力供应商除体系内的锡柴、大柴外,玉柴、扬柴、四达、新柴、新光华晨、扬动等都为其配套,东风朝柴的CY4102BQ机型也开始为其配套。东风柳汽的部分车型也有一汽锡柴CA6DF2、一汽大柴CA6DE等配套。它表明,柴油机虽然是整车厂的核心资源,但正在向着行业化、专业化的方向发展。

2010年柴油机市场展望

预计2010年我国相关经济刺激政策可能会进行局部调整,但总体将保持连续性,商用车依然会有较高的增幅,汽车用柴油机的涨幅在18%~20%之间。分品种看,中型柴油机在2009的强劲表现属于报复性增长,明年会有明显回落,轻型柴油机涨幅也会低于今年,而重型柴油机会重拾升势,达到20%以上的增长。

2010年高端重型、轻型柴油机的市场比重将高于今年,但市场总量不会太大。在国家环保、节能监管力度大于2009年的情况下,低端轻型柴油机将会有明显的下挫。

经过长期的博弈与考量之后,本年度我国重卡掀起了一股合资浪潮,福田与奔驰、中国重汽与曼、江淮与卡特彼勒的项目都有发动机的内容,再加上此前的上汽菲亚特红岩、西安康明斯等合资企业,产能还没有发挥出来,2010年将主要是消化吸收这些新机型新技术,使其匹配好整车打开市场,从而真正拉开重卡动力升级换代的序幕。轻型柴油机在排放、油耗、噪音、价格等方面存在较多问题,2010年将会展开大面积的升级改造。

同时,国Ⅳ标准柴油机的开发将是2010年的重头戏,对于重型柴油机的国Ⅳ技术路线,目前除上海日野和中国重汽的部分产品采用EGR外,其余基本采用SCR路线。而轻型柴油机的国Ⅳ技术路线尚没有定论。对于国Ⅳ技术主要涉及的SCR基础设施建设并非柴油机企业一方能够决定,因此国家职能部门应对此加以重视,从而对各企业国Ⅳ技术路线的确定起到引导的作用。

2009年虽然车用柴油机全部实施了国Ⅲ排放标准,但由于标准执行不严,且低端轻型柴油机持续旺销,因此对企业的冲击没有全部显现出来,如果2010年国家对市场的监管趋于严格的话,柴油机企业则必然呈现分化格局,合资潮的余波也将会进一步发酵、传导,促进国内发动机企业兼并重组。同时,这股大潮对整车厂原有的动力企业地位也会产生微妙影响,一些体系内的柴油机厂已经开始向工程机械等领域进行试探。预计2010年柴油机市场的总体格局会发生较大变动。

纯电工程车 一路畅赢 福田瑞沃大金刚ES3 EV

创造新价值制高点 中集·陕汽“港牵2.0一体化”新品正式上市发布

升级四大承诺 第7000辆下线北京重卡上市一周年礼遇每一位梦想家

百万公里无大修 江淮帅铃值得信赖

16升排量 600马力 一汽解放鹰途&JH6牵引6SX1-600燃气车上市

售价35.88万元起 东风天龙KL龙擎3.0燃气新品上市

动力澎湃油耗低,每公里节省3毛钱,欧康动力用实力赢得乔宁信赖

腾跃九州,财富新引擎 东风商用车龙擎3.0燃气新品即将上市发布

26国百余名合作伙伴齐聚资阳,共绘现代商用车海外蓝图!

更智能更全能更安全,赢动AMT灵动大脑2.0让“未来已来”